남들보다 빠르게 부자가 될수있는 방법을 알려드립니다!

'남들보다 10배 빠른 미친 재테크전략'

세금을 직접 내는 방법이 아닙니다!

세무사 광고 아닙니다!

세무사없이 세금에 대한 그림을 직접 그릴 수 있도록 알려드립니다.

세무사없이 세금에 대한 그림을 직접 그릴 수 있도록 알려드립니다.

나라, 세무사에만 의존하는 호구

나라, 세무사에만 의존하는 호구

아래 이미지를 클릭해주세요

아래 이미지를 클릭해주세요

주택 임대수입에는 이럴 때만 소득세 부과됩니다!

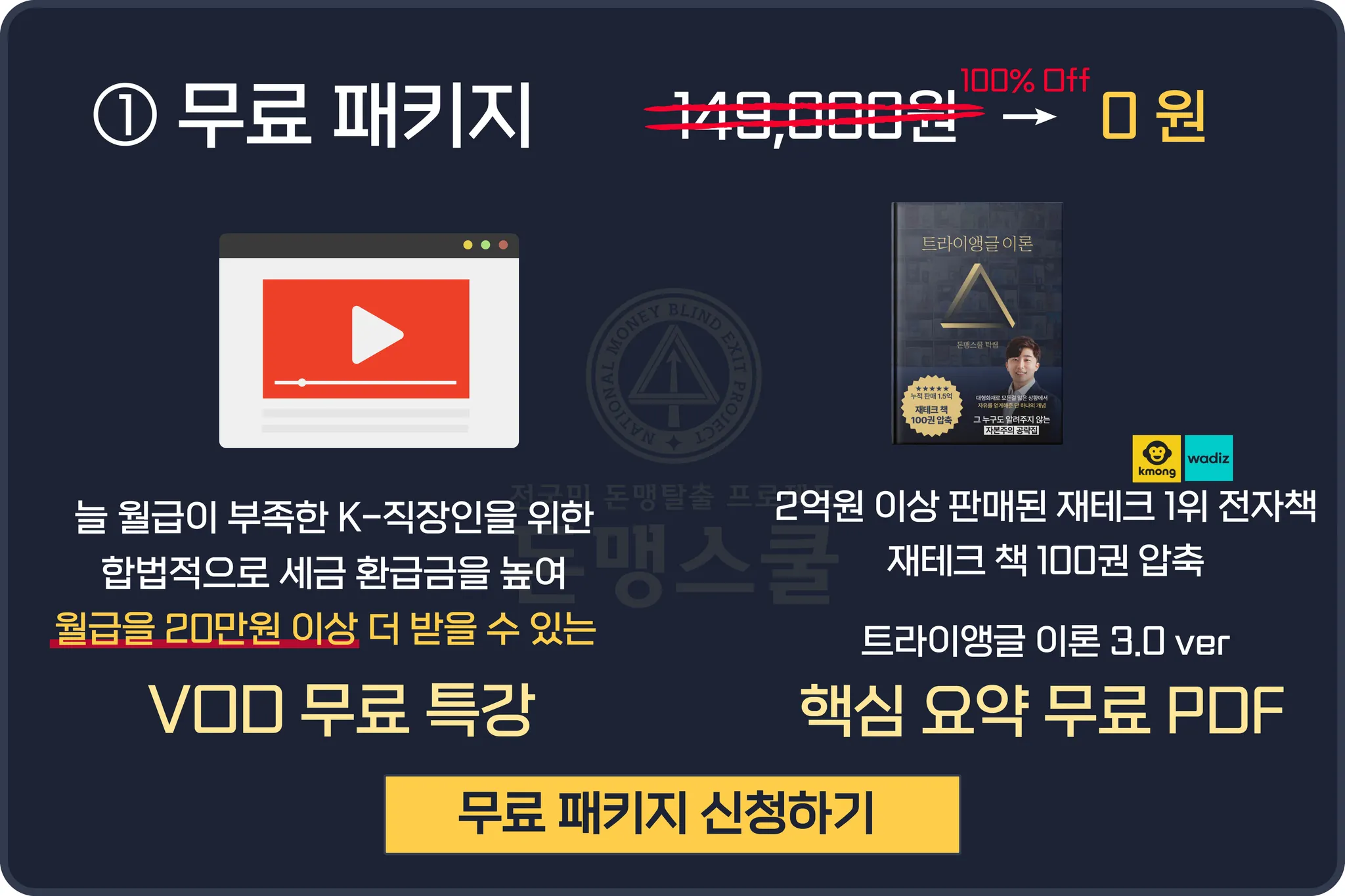

듣기만 해도 월급이 20% 오르는 [직장인을 위한 무료 특강]

기준시가 12억 원 초과 고가주택 임대하거나 다주택자가 주택 임대할 때는 임대소득에 대해 소득세 내야 해요

임대소득에 소득세 내야 하는 고가주택 기준이 2024년 5월 종합소득세 신고(2023년 귀속 임대소득)부터 기준시가 12억 원으로 상향됐어요

총수입금액이 2000만 원 이하인 주택 임대소득은 분리과세 선택할 수 있어요

주택, 상가, 사무실, 토지 등 부동산을 임대하고 거둔 임대소득은 종합소득세 과세대상인 사업소득으로 분류되는데요. 그렇기 때문에 부동산 임대소득이 있다면 종합소득세 신고‧납부기간에 세금을 신고하고, 납부해야만 합니다.

그런데 다른 부동산들과는 달리 주택의 경우 특정한 기준을 충족했을 때에만 해당 임대수입에 소득세가 부과되는데요.

이번 글에서는 주택 임대수입에 소득세가 부과되는 주택가격, 보유주택 수 기준에 대해서 살펴보도록 하겠습니다.

주택가격과 주택 수에 따라 월세에만 소득세가 부과되는 경우도 있고, 보증금에도 함께 소득세가 부과되는 경우가 있으니 주택을 임대하고 계신 임대인분들이라면 이번 글에서 다룰 내용들을 필수적으로 알고 계셔야만 합니다.

주택 임대수입에는 여러 세제 혜택 주고 있어요

주택 임대수입에는 여러 세제 혜택 주고 있어요

다른 부동산 임대수입들과 비교했을 때 주택 임대수입에는 여러 세제상의 혜택이 적용되는데요. 방금 말씀드린 것처럼 일정 기준을 충족하는 임대소득에 대해서만 소득세를 부과하고 있고, 또 주택 임대수입에는 부가가치세를 부과하지 않고 있죠.

국세청에서 이처럼 주택 임대수입에 여러 혜택을 제공하는 건 주택이 사람들이 살아가는 데 있어서 꼭 필요한 필수재이기 때문인데요. 모든 주택 임대소득에 소득세를 부과하고, 주택 임대수입에도 부가세를 과세하면 임대료가 오르게 되고, 이렇게 높아진 임대료는 임차인의 부담으로 돌아가기 때문이죠.

임차인들의 임대료 부담을 줄이기 위해 주택 임대수입에 한해서는 여러 세제상의 혜택을 주고 있다고 이해하시면 됩니다.

3가지 기준 중 하나 이상 충족하면 수입에 소득세 부과돼요

3가지 기준 중 하나 이상 충족하면 수입에 소득세 부과돼요

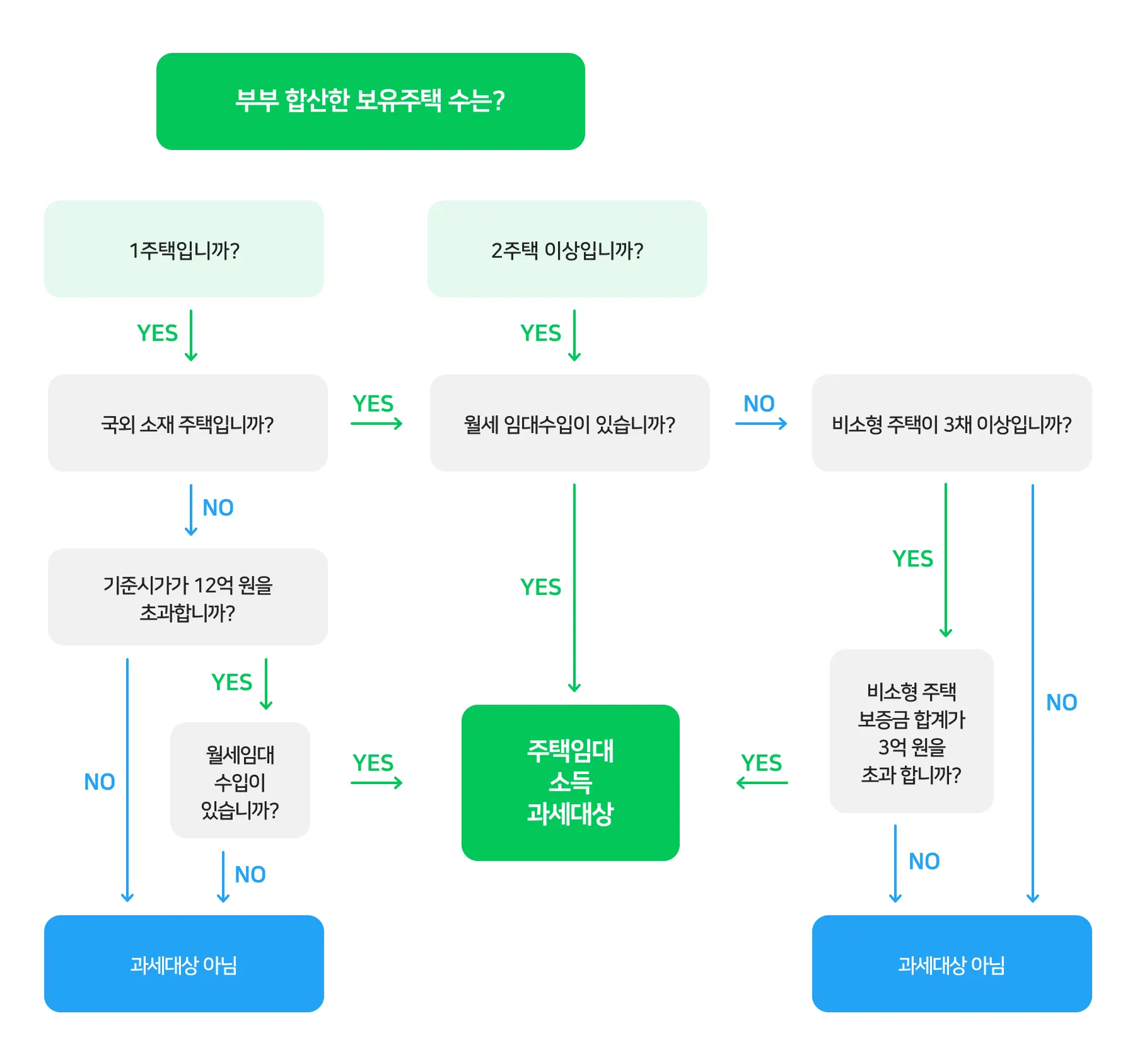

그렇다면 주택을 빌려주고 받은 임대수입에 대해 소득세를 신고‧납부해야 하는 기준은 어떻게 될까요?

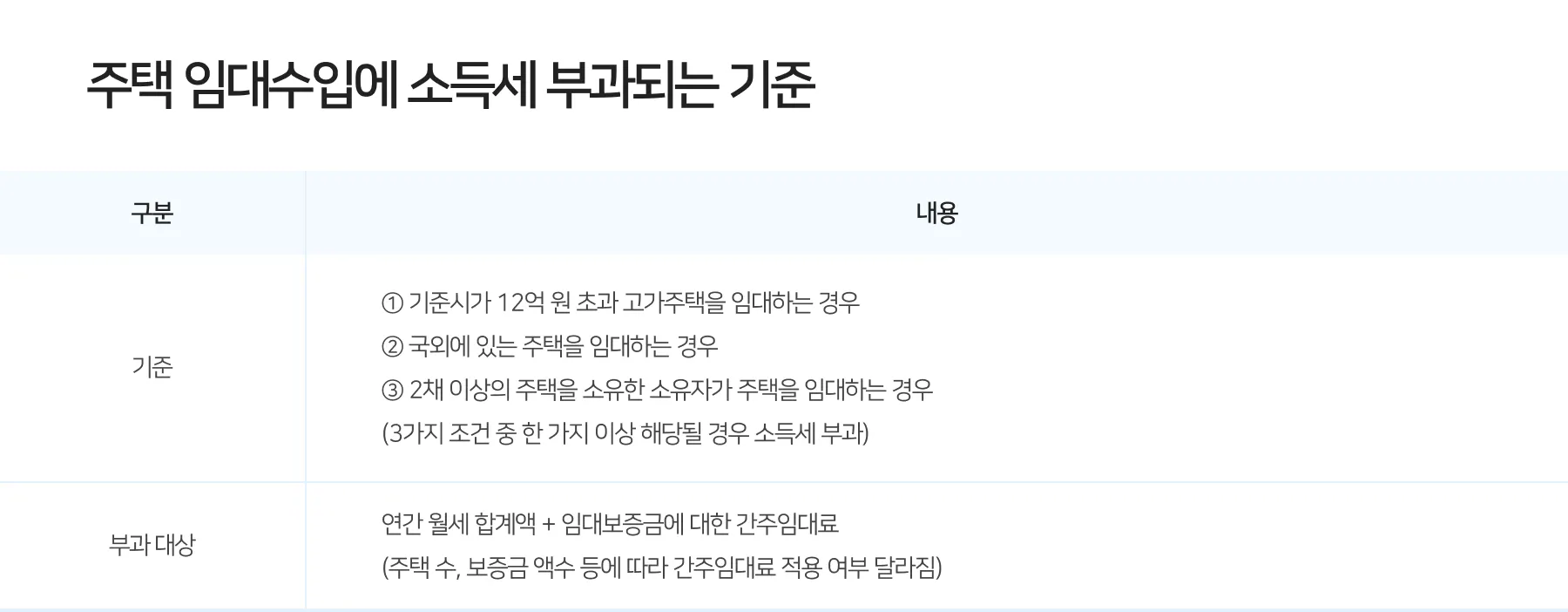

세법에 따라 다음 3가지 조건 중 한 가지 이상의 조건에 해당될 때부터 주택 임대소득에 소득세가 부과되는데요.

① 기준시가 12억 원 초과 고가주택을 임대하는 경우

: 과세기간 종료일(매년 12월 31일) 또는 해당 주택의 양도일 기준 기준시가 12억 원 초과 주택을 임대할 때 임대소득에 대한 소득세가 부과됩니다.

② 국외에 있는 주택을 임대하는 경우

③ 2채 이상의 주택을 소유한 소유자가 주택을 임대하는 경우

: 본인과 배우자가 각각 주택을 소유하는 경우에는 이를 합산하여 주택 수로 계산합니다. 다가구주택의 경우에는 1채의 주택으로 분류하되, 구분 등기된 경우에는 각각을 1채의 주택으로 계산합니다.

이 같은 3가지 조건 중 한 가지 이상의 조건에 해당되는 주택 임대소득이라면 종합소득세를 신고‧납부해야 하는데요.

▲ 주택 임대소득 과세대상 판단 흐름도 (출처: 국세청)

NEW! 고가주택 기준시가 기준 완화됐어요

NEW! 고가주택 기준시가 기준 완화됐어요

2023년 귀속 종합소득세 신고, 그러니까 2024년 5월에 하는 종합소득세 신고부터는 ①번 기준시가 기준이 기존의 ‘9억 원 초과 주택’에서 ‘12억 원 초과 주택’으로 완화됐습니다.

소득세법과 시행령이 개정되면서 임대소득에 소득세가 부과되는 고가주택의 기준이 기준시가 12억 원 초과 주택으로 완화된 것이죠.

▲ 고가주택 기준 상향을 알리는 국세청 발표자료 (출처: 국세청)

기존에는 기준시가가 9억 원을 초과하는 주택 한 채를 임대해서 거둔 월세 소득에도 소득세가 과세됐지만 2023년(2024년 5월 신고 종합소득세)부터는 기준시가가 12억 원을 초과하는 주택 한 채를 임대해 월세 소득을 벌었을 때만 세금이 붙는다고 이해하시면 됩니다.

보증금에도 소득세 붙는 조건 있어요

보증금에도 소득세 붙는 조건 있어요

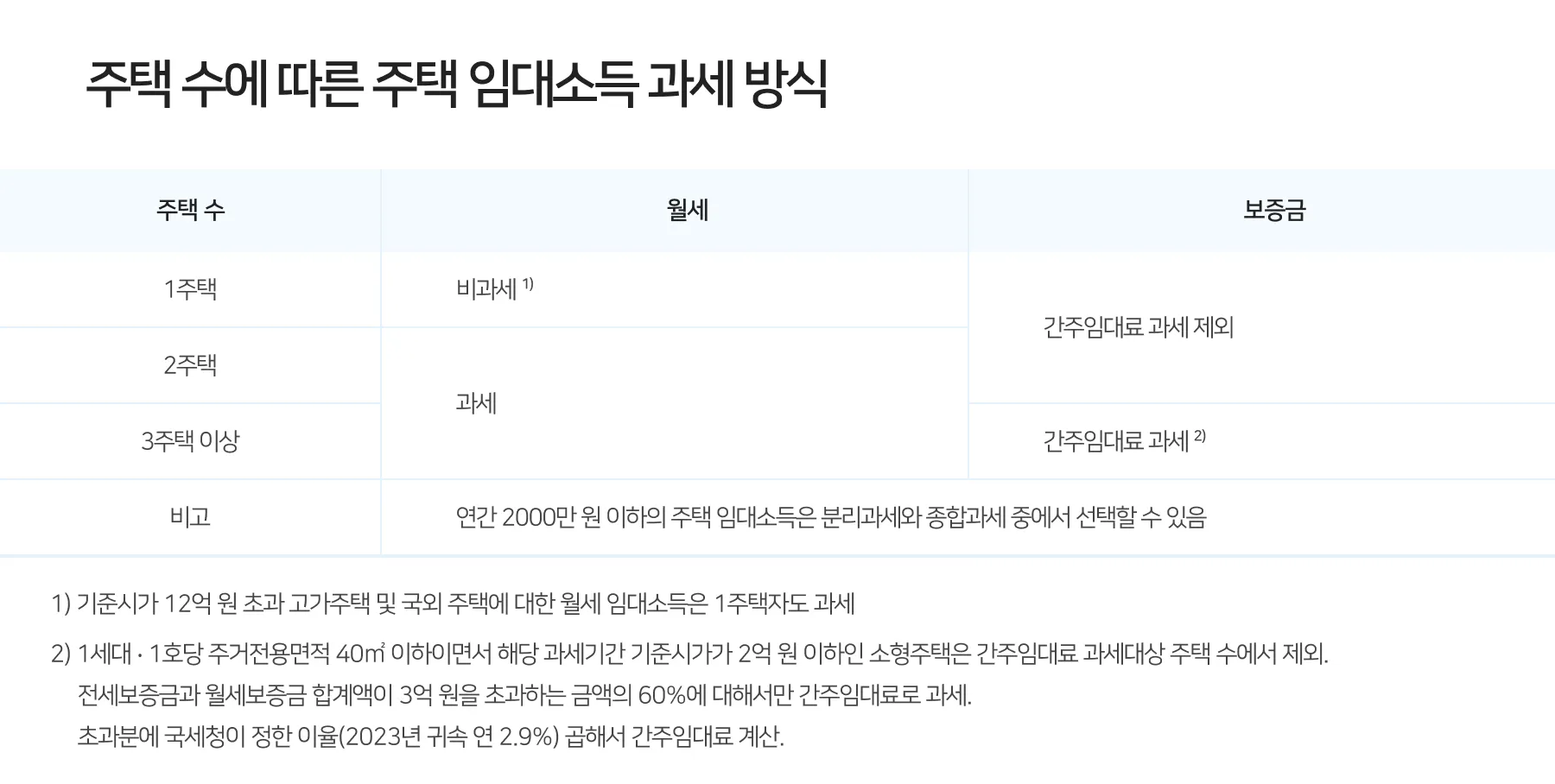

소득세가 부과되는 기준에 대해서 살펴봤으니 구체적으로 어떻게 세액이 결정되는지에 대해서도 알아볼까요? 주택 임대소득은 월세 수입에다 임대보증금(전세보증금, 월세보증금)을 토대로 계산한 간주임대료를 합한 금액을 총수입금액(매출)으로 계산해 소득세를 과세합니다.

‘간주임대료’란?

‘간주임대료’란?

간주임대료란 임대보증금을 통해서 얻을 수 있었을 것으로 추정되는 이자 수익 역시 임대수입으로 간주해 소득세를 부과하는 제도인데요. 임대보증금에 일정 이율(정기예금 이자율‧2023년 귀속 연 2.9%)을 곱해서 계산하고 있습니다.

월세의 경우 임대인이 받은 연간 월세액 전체가 과세 대상이지만 전세보증금 등에 대한 간주임대료는 다시 특정 조건을 충족했을 때만 과세 대상으로 삼고 있는데요.

간주임대료는 비소형(1세대‧1호당 주거전용면적 40㎡ 초과 혹은 해당 과세기간 기준시가 2억 원 초과) 3주택 이상 보유자의 임대보증금 합계액이 3억 원을 초과하는 경우 초과금액의 60%에 정기예금 이자율(2023년 귀속 연 2.9%)을 곱하는 방식으로 계산하고 있습니다. 이렇게 산정된 간주임대료는 임대수입에 포함돼 소득세가 부과되고요.

비소형 주택을 3채 이상 갖고 있는 임대인이 임차인으로부터 받은 전세보증금과 월세보증금을 합한 금액이 3억 원을 초과하는 경우에 3억 원을 초과하는 금액의 60%에 대해 정기예금 이자율을 곱한 값을 간주임대료로 계산해 수입금액에 포함시킨다는 뜻이죠.

1세대‧1호당 주거전용면적 40㎡ 이하이면서 동시에 해당 과세기간 기준시가가 2억 원 이하인 소형주택은 간주임대료 과세 대상 주택 수에서 제외되고요.

이와 달리 월세수입의 경우에는 임대하는 주택이 소형 주택이든 비소형 주택이든 상관없이 모든 수입이 과세 대상입니다.

총수입금액이 2000만 원 이하면 분리과세 선택할 수 있어요

총수입금액이 2000만 원 이하면 분리과세 선택할 수 있어요

주택 임대소득의 연간 총수입금액(매출액)이 2000만 원 이하인 경우 납세자가 종합과세와 분리과세 중 자신에게 유리한 과세 방식을 선택할 수 있는데요.

종합과세는 주택 임대소득을 다른 소득(이자‧배당‧사업‧근로‧기타소득)과 합산해 종합소득세를 부과하는 방식이고요. 분리과세는 주택 임대소득을 다른 소득과 합산하지 않고, 별도의 세율로 따로 세금을 납부하는 방식입니다. 분리과세를 선택할 경우에는 14%의 세율이 적용되고요.

시‧군‧구 지자체에 등록임대사업자로 등록한 임대인이라면 분리과세를 선택할 경우 필요경비율과 공제금액에 대해 우대 혜택을 적용받는데요. 일반 임대주택의 경우 수입금액의 50%만 필요경비로 인정되지만 등록임대사업자는 임대수입의 60%를 필요경비로 인정받게 됩니다.

출처) 네이버 비즈니스 금융센터

.jpg&blockId=d2617a61-a7a7-4c3e-b5b8-80fd3b8b40cf)