듣기만 해도 월급이 20% 오르는 [직장인을 위한 무료 특강]

전문적인 프리랜서에게 지급한 서비스 대금은 원천징수 대상 인적용역 사업소득입니다

인적용역 사업소득은 3.3%(지방소득세 포함) 원천징수 하고 지급해야 해요

인적용역인지 기타소득인지는 제공자가 해당 서비스를 직업적으로, 반복해서 제공하는지 여부에 따라 달라져요

이번 글에서는 개인사업자가 전문적인 프리랜서로부터 인적용역 서비스를 제공받고 그 대금을 지급할 때도 반드시 원천징수를 한 뒤에 지급해야 한다는 사실에 대해서 말씀드리도록 하겠습니다.

그렇지 않으면 프리랜서가 납부해야 하는 소득세를 사업자가 대신 부담하게 되기 때문인데요.

동일한 서비스라고 하더라도 업무를 위탁받은 외부 전문가의 조건에 따라 업무의 대가로 지급한 대금에 대해 인적용역 사업소득으로 원천징수를 해야 하는 경우와 기타소득으로 원천징수를 해야 하는 경우가 나뉜다는 사실에 대해서도 함께 설명드리겠습니다.

사업체를 운영하다 보면 때로는 외부 프리랜서에게 전문적인 서비스를 제공받아야 할 때가 있는데요.

프리랜서 디자이너에게 디자인 업무를 위탁하거나, 프리랜서 사진 작가에게 제품 사진 촬영을 의뢰하는 경우 등이 이에 해당합니다.

그리고 세법에 따라 이처럼 외부 프리랜서에게 인적용역 서비스를 제공받고 그 대금을 지급할 때도 원천징수를 한 뒤에 지급하도록 돼있는데요.

업무를 위탁받은 프리랜서가 해당 서비스를 직업적으로 반복해서 제공하는 경우에는 서비스 대금이 ‘인적용역 사업소득’으로 분류돼 대금의 3.3%(지방소득세 포함)를 원천세로 원천징수한 뒤 지급해야만 하죠.

직업적, 반복적으로 제공한다면 인적용역 사업소득입니다

서비스 대금이 인적용역 사업소득으로 분류되는 기준에 대해 보다 명확히 살펴보도록 할까요?

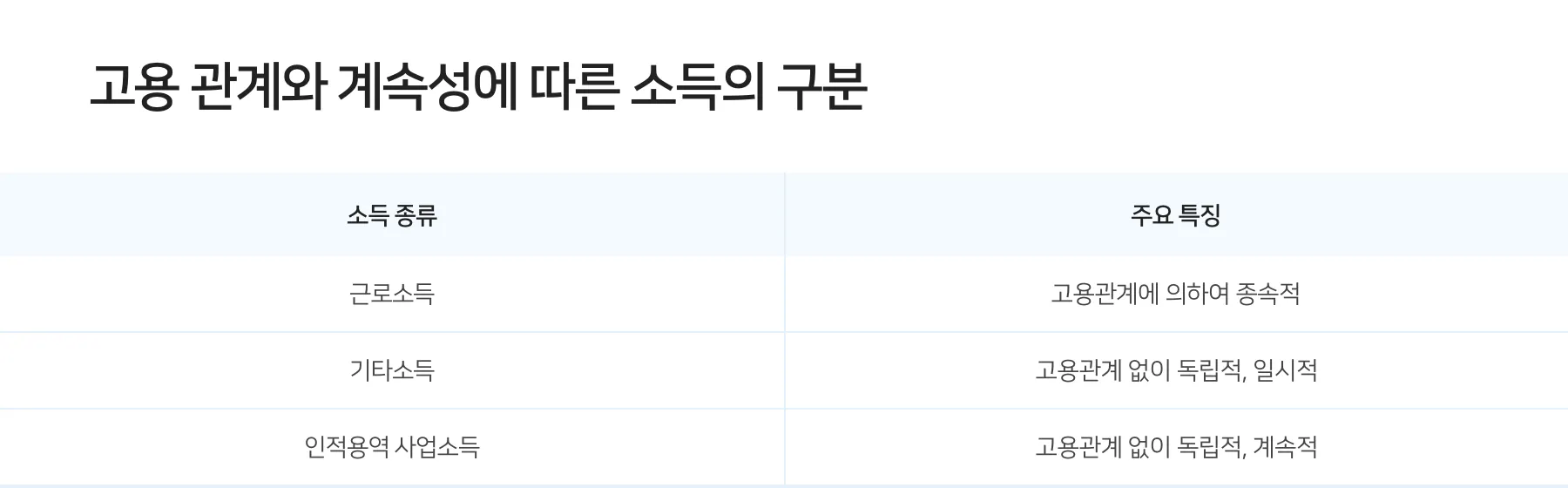

세법에서는 원천징수 대상이 되는 인적용역 사업소득에 대해 ‘전문 지식인 등이 고용관계가 없이 독립된 자격으로, 직업적으로 용역을 제공하고 받는 대가’로 정의하고 있는데요.

여기서 중요한 건 ‘직업적으로’라는 표현입니다.

용역 제공자가 직업적으로 서비스를 제공하는지 아니면 어쩌다 한 번 일시적으로 제공하는지에 따라서 사업체가 지불하는 대가가 인적용역 사업소득으로 분류될 때도 있고, 기타소득으로 분류될 때도 있기 때문인데요.

용역 제공자가 해당 서비스 제공을 직업으로 삼고 있을 경우에는 인적용역 사업소득으로 분류되고, 일시적으로 가끔씩 제공할 경우에는 기타소득으로 분류된다고 알고 계시면 됩니다.

예를 들어 똑같은 강연이라고 하더라도 강연을 업으로 하는 전문 강사가 받는 강연료는 인적용역 사업소득으로 분류되고요. 일반적인 직장인이 어쩌다 한 번 강연을 하고 받은 강연료는 기타소득으로 분류되죠.

그리고 이처럼 인적용역 사업소득으로 분류되느냐 기타소득으로 분류되느냐에 따라서 용역 제공자가 서비스를 제공하고 받는 보수에 적용되는 원천징수 세율과 제공자의 이후 세금 신고‧납부 방식이 달라지게 되고요.

이번 글에서는 인적용역 사업소득을 중심으로 다루고 있으니 기타소득과 관련된 내용은 아래 링크해놓은 글에서 확인해주시길 바랍니다.

이런 유형의 서비스가 인적용역으로 분류됩니다

인적용역 사업소득의 정의에 대해서 살펴봤으니 이제는 구체적으로 어떤 유형의 서비스들이 이 같은 인적용역의 범주에 포함되는지 알아보도록 하겠습니다.

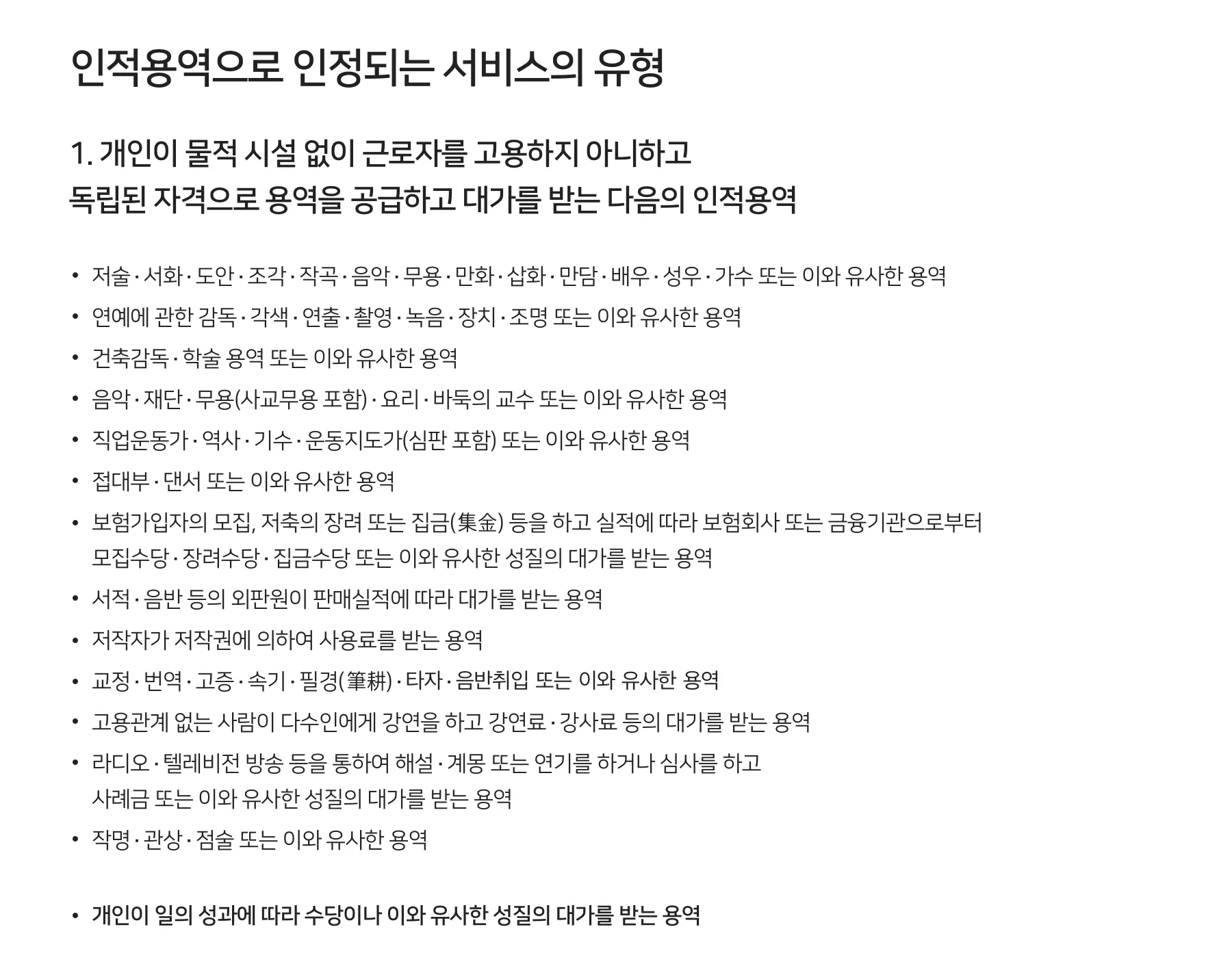

세법에서는 인적용역 사업소득의 범주에 속하는 서비스의 유형에 대해 크게 다음 두 가지로 분류하고 있는데요.

인적용역으로 인정되는 서비스 유형

① 개인이 물적 시설 없이 근로자를 고용하지 아니하고 독립된 자격으로 용역을 공급하고 대가를 받는 인적용역

② 개인, 법인 또는 법인격 없는 사단, 재단 기타 단체가 독립된 자격으로 용역을 공급하고 대가를 받는 인적용역

조직에 속하지 않은 채 홀로 일하는 프리랜서에게 업무를 위탁하는 경우라면 대부분 ①번 조건에 해당하게 되죠.

프리랜서에게 아래 표에 나와 있는 것과 같은 유형의 업무들을 위탁하고 서비스 대금을 지불할 경우 그 대금이 원천징수 대상 인적용역 사업소득으로 분류된다고 이해하시면 됩니다.

‘개인이 일의 성과에 따라 수당 또는 이와 유사한 성질의 대가를 받는 용역’이 사업소득 대상 인적용역에 포함돼 있는 만큼 전문적인 프리랜서에게 업무를 맡기고 지불한 보수라면 어느 분야든 인적용역 사업소득에 해당한다고 말씀드릴 수 있습니다.

3.3% 원천징수해야 합니다

앞에서 말씀드렸듯이 프리랜서에게 인적용역 사업소득에 해당하는 대금을 지급할 때는 꼭 원천징수를 한 뒤에 대금을 지불해야 하는데요. 세법에 따라 인적용역 사업소득에 대한 원천징수 세율은 3.3%(지방소득세 포함)입니다.

예를 들어 프리랜서에게 100만 원을 지급할 때는 사업소득세로 3%(3만 원), 지방소득세로 0.3%(3000원)를 원천징수한 뒤 남은 96만7000 원을 입금해야만 하죠.

인적용역 사업소득 원천징수 세액 = 지급액 × 3.3%(지방소득세 포함)

인적용역 사업소득에 대해서 원천징수를 한 뒤에는 대금을 지급한 달의 다음 달 10일까지 이에 대해 관할 세무서에 신고하고 원천징수한 세액을 납부해야 하는데요. 반기납부 원천징수의무자라면 원천징수한 소득세를 그 징수일이 속하는 반기의 마지막 달의 다음 달 10일까지 납부하면 됩니다.

원천징수 안 하면 사장님이 세금 대신 내요

그렇다면 만약 사업체에서 원천징수를 하지 않은 채 인적용역 사업소득을 지급하다면 어떻게 될까요?

이럴 경우 프리랜서가 부담해야 하는 세금을 사업체가 대신 부담하게 되는데요.

그렇기 때문에 인적용역 사업소득을 지급할 때는 꼭 원천징수를 하셔야만 합니다.

출처) 네이버 비즈니스 금융센터

.jpg&blockId=d2617a61-a7a7-4c3e-b5b8-80fd3b8b40cf)